Inheritance Tax Avoidance

相続税の節税対策相続財産自体を減らしましょう!(生前贈与)

相続財産自体を減らす方法として一番多く用いられるのが生前贈与です。生前贈与すると贈与税がかかりますが、年間110万円までの贈与なら贈与税はかかりません。

例えば110万円の生前贈与を10年間続ければ、合計1,100万円の相続財産を減らせたことになります。現金や預金など毎年110万円までに分割して引き継げるものは、積極的に生前贈与しましょう。

また、住宅資金や教育資金、結婚、子育てなど、特別な目的のために子供や孫に財産を生前贈与する場合には、贈与税を掛けないという特例もあるので、当てはまる場合は利用しましょう。

| 相続時精算課税制度 | 60歳以上の直系尊属から20歳以上の子供/孫へ、すべての贈与財産に対して、最高2,500万円を非課税、ただし相続時に精算して相続税として課税 |

| 住宅資金の特例 | 直系尊属から20歳以上の子供/孫へ、住宅取得用の資金に対して、最高1,200万円を非課税(年度により金額は異なる) |

| 配偶者控除 | 婚姻期間20年以上の配偶者から、居住用不動産の贈与に対して、最高2,000万円の控除 |

| 教育資金の特例 | 直系尊属から30歳未満の子供/孫へ、教育資金に対して、最高1,500万円を非課税 |

| 結婚子育て資金の特例 | 直系尊属から20歳以上50歳未満の子供/孫へ、結婚子育て資金に対して、最高1,000万円を非課税 |

相続財産の評価額を下げましょう!

この方法は、財産自体を減らすのではなく、相続時の財産の評価額を減らす方法です。

-

小規模宅地等の特例

相続税には「居住用の財産はあくまで住むためのものなので、税をかけるのは良くない」という考えがあります。被相続人と相続人が同居し、生活を一緒にしている場合、そのままその家に住む人がその土地を引き継ぐ場合は、面積330㎡まで評価額を80%減額されます。

例えば1億円の土地なら80%減額されて、1,600万円まで評価額が下がります。そのため、自宅を引き継ぐ場合は、あらかじめ引き継ぐ予定の人と同居しておくなどの対策をしておきましょう。

※事業をしている場合で、事業を引き継ぐ人にその事業用の土地を相続する場合も、小規模宅地等の特例を使うことができます。 -

不動産の購入を検討する

相続時に同じ価値の現金と不動産がある場合、相続税の計算上、不動産の方が価値が安くなることが多いです。おおよそ50%~80%程度の評価になります。そのため余剰資金の多くが現金の場合、不動産を購入することで節税対策になります。

ただし、不動産は再開発など周囲の状況が変わったり、政府の政策の影響などにより価値が変動したりします。不動産を購入する場合は、相続時までにその価値がどうなるかを十分検討されたうえで購入する必要があります。

-

不動産を賃貸する

既に不動産を持っている場合は、賃貸することも考えましょう。賃貸した不動産は現金化するのに時間が掛かります。そのため相続税の計算上、評価額が低くなります。

遊んでいる土地(更地等)がある場合は、賃貸マンションやアパートなど収益不動産を建設するのも節税になります。上記で説明した通り、まず現金を不動産に変えることで節税効果があり、そのマンションを賃貸することでさらに価値が低くなります。ただし、空き部屋がある場合はその分、賃貸していないとみなされます。不動産業者の一括借上制度が使えるかどうかなど、気を付けることも多いので、相続対策に強い専門家への相談をお勧めします。

-

事業承継税制を使う

会社を経営している場合、その会社の株式も相続財産になります。経営している会社が利益を多く出していたり、固定資産を多く所有していたりする場合は株式の価値も高くなります。

国としても会社を継続してほしいので、会社を承継する人がその株を相続する場合には、全体の3分の2の部分について、80%を納税猶予する特例があります。しかし、従業員の雇用などさまざまな条件があるため、会社を経営している場合は早めに税理士と相談する必要があるでしょう。

※事業承継税制とは、簡単に言うと、中小企業の非上場株式にかかる相続税を納税猶予してあげるという相続税の計算上定められている特例であり、別名「相続税の納税猶予」と言います。納税猶予という言葉の通り、相続税の納税を一時的に猶予してもらえるだけで、免除されるわけではありません。会社経営を一定の条件のもと続けていくことで、相続税を猶予してもらうことが可能となります。

控除額を最大限活用しましょう!

相続税の控除額を大きくする代表的な方法には、生命保険の加入と養子縁組の2つがあります。

-

生命保険の加入

生命保険は、加入者が亡くなったときに遺族が生活に困らないために加入するものです。その生命保険にまで相続税をかけるのは良くないという考えがあるため、生命保険には「ここまでは相続税をかけない」という控除枠が設けられています。

具体的には、相続人1人あたり500万円です。相続人が3人なら1,500万円までは相続税がかかりません。現金に余裕があるなら生命保険に加入することを考えましょう。ただし、加入期間が短い場合は掛金よりも少ない金額しか戻ってこないこともあるなど、いくつか注意が必要なこともあります。まずは専門家に相談することをお勧めします。

-

養子縁組

税金には、いかなる人でも受けることができる基礎控除があります。相続税の場合、基礎控除は「3,000万円+600万円×法定相続人の数」です。つまり、法定相続人の数が多ければ多いほど控除額が大きくなります。

そこで使われるのが養子縁組です。実子がいる場合は1人まで、いない場合は2人までの養子が認められています。とはいえ、他人を養子にすることに抵抗がある人も多いので、よく用いられるのが孫を養子にすることです。養子縁組は他の相続人の相続分が少なくなりトラブルの原因になるので、事前に十分な注意が必要です。

生前贈与の上手な使い方1:「相続時精算課税制度」

相続時精算課税制度とは、相続税と贈与税を一体化した制度。

生前贈与で60歳以上の方がたくさんの資産を動かして経済を活性化させるのが狙いです。

「相続時精算課税制度」とは、60歳以上の父母または祖父母から20歳以上の子・孫への生前贈与について、子・孫の選択により利用できる制度です。

贈与時には贈与財産に対する軽減された贈与税を支払い、その後、相続時にその贈与財産と、その他の相続財産を合計した価格を基に計算した相続税額から既に支払った贈与税額を精算します。

この制度には最高2,500万円の特別控除があり、同一の父母または祖父母からの贈与において限度額まで何回でも控除することができ、2,500万円までの贈与には贈与税がかからないことになります。

ただし、相続時精算課税制度を利用した場合、贈与税の基礎控除(年間110万円)を利用することはできません。贈与税が2,500万円を超えた場合には、超えた額に対して一律20%の贈与税が課税されますが、その贈与税は相続時に相続税額から差し引かれ、相続税額がそれより少ない場合は差額が還付されます。

この制度は選択制ですから、例えば父からの贈与については利用するが、母からの贈与は従来の贈与(暦年贈与)を選択することができます。ただし、この制度は一度選択したら取り消すことができません。その他の注意点として、この制度を利用して土地を贈与した場合には「小規模宅地の特例」が適用できなくなることや、生前に贈与を受けた土地・建物は物納に使えないこと等がありますので、詳しくは専門家に相談することをお勧めします。

生前贈与の上手な使い方2:「住宅取得資金の贈与税軽減措置」

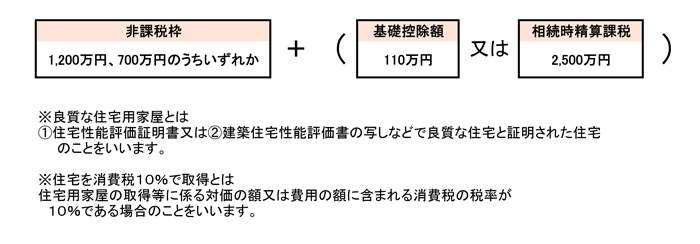

贈与税の特例として住宅を取得するための資金の贈与を親子間、祖父母と孫(直系尊属)との間で贈与を受けた場合には住宅取得資金のうち、一定額について贈与税の非課税財産とするという特例です。(平成29年度中の契約締結で最高1,200万円)

この制度は、単独で使うことも、相続時精算課税制度と組み合わせて使うこともできます。相続時精算課税制度と組み合わせて使った場合、平成29年中の契約締結で最高3,700万円まで贈与税が非課税となります。下の「非課税の限度額一覧表」を参照ください!

| 住宅用家屋の取得等に係る 契約の締結期間 |

①住宅を消費税10%で取得 | ② ①以外 | ||

|---|---|---|---|---|

| 良質な住宅用家屋 | 左記以外の住宅用家屋 | 良質な住宅用家屋 | 左記以外の住宅用家屋 | |

| 〜平成27年12月 | – | – | 1,500万円 | 1,000万円 |

| 平成28年1月〜平成31年3月 | – | – | 1,200万円 | 700万円 |

| 平成31年4月〜平成32年3月 | 3,000万円 | 2,500万円 | 1,200万円 | 700万円 |

| 平成32年4月〜平成33年3月 | 1,500万円 | 1,000万円 | 1,000万円 | 500万円 |

| 平成33年4月〜平成33年12月 | 1,200万円 | 700万円 | 800万円 | 300万円 |

生前贈与の上手な使い方3:「居住用不動産の配偶者控除」

結婚して20年以上経過した夫婦間で、居住用不動産の贈与があった場合には、贈与税の課税価格から最高2,000万円控除できる「贈与税の配偶者控除」という特例です。「婚姻期間(入籍後)満20年以上」であることが前提ですので、これから結婚する夫婦であれば、入籍してからあと20年待たなければなりません。また、再婚の場合であっても期間の短縮などはありませんので、事実上は婚姻状態だったとしても未入籍期間は算入されません。

贈与税の配偶者控除は同じ配偶者に対して一生に一度しか使うことができません。仮に2,000万円の非課税枠のうち1,000万円分しか適用しなかったとしても、残り1,000万円の非課税枠は後で使おうと思っても使うことができませんのでご注意を!

生前贈与の上手な使い方4:「教育資金の一括贈与」

2013年の税制改正で新たな制度として「教育資金の一括贈与」が設けられました。

これは、たとえば、祖父母から孫へというように、直系尊属から贈与を受ける相手の教育に充てる資金としてならば1,500万円までの贈与を非課税とする制度です。直系尊属からの贈与に適用されますので、もちろん、ひ孫でも構いません。但し、これが適用されるのは、贈与を受けた側が30歳までです。そして、贈与をする側と信託会社の間で、教育資金管理契約を結びます。贈与を受ける側は、その契約の受益者という形をとります。

具体的には?

孫2人に、教育資金として1,500万円ずつこの制度を使って贈与した。この場合、合計3,000万円の贈与ができ、贈与税も掛かりません。その分、相続財産が減ることになり、結果として相続税も減ることとなります。贈与する孫やひ孫の数について制限はありません。

贈与者

贈与者の要件は、受贈者の直系尊属であることです。

「直系尊属」には、受贈者の実親、祖父母のほか、受贈者の養親及びその養親の直系尊属が含まれます。但し、養親及びその養親の直系尊属から教育資金を贈与により取得した場合、その贈与の時に民法第727条に規定する親族関係がない(養子縁組をしていない)ときは、この特例の適用は認められません。

さらに、「直系尊属」に含まれないものを、次に例示しておきます。

- 受贈者の配偶者の直系尊属(民法第727条に規定する親族関係がある場合を除きます。)

- 受贈者の父母が養子縁組による養子になっている場合において、その受贈者がその養子縁組前に出生した子である場合のその父母の養親およびその養親の直系尊属

- 受贈者が特別養子縁組による養子である場合のその実方の父母及びその直系尊属

取り扱い金融機関

この特例を取り扱うことができるのは、次の金融機関の営業所等です。

- 信託会社、信託業務を営む金融機関(信託銀行)

- 銀行等

- 金融商品取引業者

一般に知られている金融機関等で取り扱っています。

口座を開設できる金融機関は受贈者一人につき1営業所等とされていますので、いずれかの金融機関の営業所等で口座を開設した場合には、同一金融機関の他の営業所等や他の金融機関での口座開設はできないこととされています。

贈与財産

この特例の対象となる贈与財産は、取扱金融機関の種類によって異なります。従って、信託受益権・金銭・金銭に類するものとされています。

- 信託会社、信託業務を営む金融機関・・・信託受益権

- 銀行等・・・金銭

- 金融商品取引業者・・・金銭、金銭に類する有価証券

なお、銀行等に受贈した金銭を預入する場合、贈与の日から2か月以内に預入することとされています。これは、贈与と預入までの間が長期になる場合には、税務署への贈与税の申告が必要な通常の金銭贈与と、この特例の適用を受ける贈与との関係が判然としなくなることから、贈与された金銭と預入された金銭の関連性を確保するためです。

この特例の対象となる贈与財産の規定は、贈与される財産の種類を定めたものであって、贈与後に贈与された財産がどのように運用されるかについては、法令上の制限はありません。

教育資金管理契約

この特例は、長期間にわたる管理が必要な制度ですので、金融機関に口座を開設し、その口座を通じて非課税額の管理、実際に教育資金に使われた金銭の管理を行うこととなっています。そのため、金融機関との間で一定の契約を締結することとなります。これが「教育資金管理契約」です。各取扱金融機関に必要な契約書が準備されています。

教育資金の範囲

この特例では、贈与財産の使途が教育資金に限定されていますので、教育資金と認定される範囲が定められています。具体的には支払先により次の2つに大別されます。

- 学校等の設置者に対して支払われる金銭

- 学校等以外の者に直接支払われる金銭

生前贈与の上手な使い方5:「結婚・子育て資金の一括贈与」

2015年度税制改正にて、直系尊属(祖父母・父母など)から、20歳以上50歳未満の子や孫などへ結婚・子育て資金を贈与した場合、受贈者1人あたり、1,000万円まで(※)の贈与税が非課税となる『結婚・子育て資金の一括贈与に係る贈与税の非課税措置』(「本措置」といいます)が創設されました。(※)結婚関係で支払われるものは300万円まで

子や孫の結婚・出産・育児を後押しする目的で、祖父母や両親の資産を早期に子や孫に移せる「結婚・子育て資金の一括贈与に係る贈与税の非課税措置(以下、結婚資金等の一括贈与)」の制度です。結婚資金等の一括贈与では、平成27年4月1日から平成31年3月31日までに金融機関に申し込み、祖父母や父母から、20歳以上50歳未満の子や孫の専用口座に一括で贈与ができます。

非課税の上限は1,000万円(結婚関係は300万円)まで。税務署への申告が必要ですが、専用口座のある金融機関が行います。また、結婚・子育て資金に充てた領収書等を金融機関に提出する必要があります。

場合によっては贈与税がかかる結婚資金等の一括贈与の制度は、次のいずれかの場合で終了し、課税関係もこれで決まります。

- 受贈者が死亡

- 受贈者が50歳に達した

- 贈与された財産がなくなり終了の合意

1.の場合は残額(使い切れなかった金額。非課税対象以外に使ったものを含む)があっても贈与税の課税はかかりません(残額は受贈者の相続財産になる)。しかし2.3.の場合は、残額にたいして贈与税がかかります。

非課税となる結婚資金等とは

非課税の上限1,000万円(結婚関係は300万円)の対象となる支出と対象外となる支出には、たとえば次のようなものがあります。

-

対象

結婚式費用、引越し費用、新居の家賃、出産費用、不妊治療費用、子どもの治療費、保育費用、ベビーシッター代など -

対象外

結婚相談所費用、お見合い費用、婚活費用、街コン(大型の合コン)参加費用、新居の家具や家電の購入費、ベビー用品の購入費など

詳しくはどうぞご相談ください!